住宅ローンの基礎をまとめる~変動金利基礎編①~では、住宅ローンのうち、変動金利水準の構成要素となる短期プライムレートの決定要因について解説しました。

変動金利は、短期プライムレートの水準をもとに各銀行のコスト要因や戦略を加味して決定するもの。

短期プライムレートは、日銀が上限下限および目安水準を操作する市場金利である無担保コール翌日物金利をもとに、各銀行の事情を考慮して決定するものでしたね。

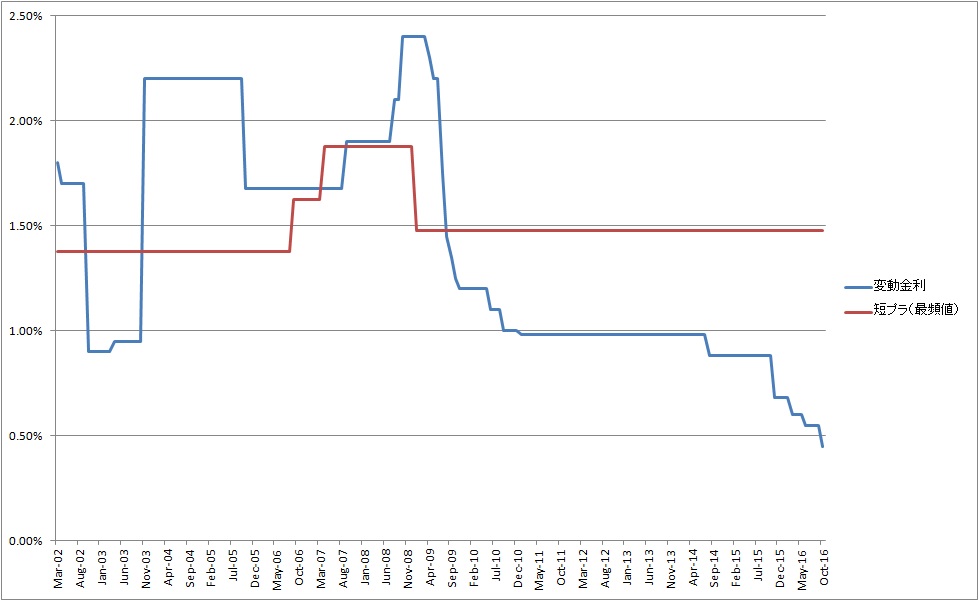

では、実際に短期プライムレートと変動金利水準はどのように推移しているでしょうか。

直近の推移を見てみると、今までの「教科書的解説」と若干のズレが生じていますが、このあたりも含めしっかり解説します。

短期プライムレートと変動金利水準の推移

下図は、短期プライムレートの最頻値(短期プライムレートは各銀行の値なので、ある時点の短期プライムレートは各銀行により異なりますが、日銀は各時点における短期プライムレートの最高値と最低値、最頻値を公表しています。)と、ある銀行の変動金利「適用水準」の推移を表したものです。

変動金利の適用水準のデータは中々手に入りづらいですが、サンプルの銀行は近年の金利競争にも加わっている「実感に近い金利水準」で推移している銀行のデータです。

※地銀のように「ローン市場の影響をほとんど加味せずに同じような金利水準を提供し続けている銀行」とは違うという意味です。

上図をご覧頂くと以下のことが見て取れます。

・短期プライムレートは硬直状態。

・短期プライムレートと変動金利の適用水準は近年相関していない。

教科書的解説をした後で「実際は相関していない」とは何事かと反応されそうですが、理論的基礎を理解した上で「なぜそうなっていないのか」を考察することが大事です。

以下、それぞれ解説します。

なぜ短期プライムレートは硬直しているのか

短期プライムレートが住宅ローンの金利水準以外の指標金利でもあるからです。

短期プライムレートは住宅ローンだけでなく、中小企業等の法人融資の目安としての役割もあるため、市場金利が下がったとしても邦銀のコスト体質からして短期プライムレートはもはや下限に近い状態となっているわけです。(ちなみに邦銀は外銀に比べ非常にコスト高な組織です。)

なぜ短期プライムレートと変動金利水準が乖離しているのか

銀行間の競争原理がもろに働いているからです。

短期プライムレートが下限で硬直している一方、住宅ローン変動金利水準は下がり続けています。近年、特に日銀マイナス金利政策導入以降のマクロ環境はまさに運用難。金はジャブジャブに溢れているのに、運用先がないどころか積み上がった当座預金の一部はマイナス金利。こうして住宅ローン金利の過当競争が発生して金利水準の低下が起こっています。

結局変動金利の住宅ローン金利水準って・・・

今まで見てきた通り、一応理論的基礎はあるものの、要するに変動金利とは「市場環境と銀行間の競争によって、銀行の裁量で決定される金利」なわけです。

低金利で掴んだ住宅ローンの金利をその後各銀行がどう料理しようと問題なく、例えば銀行の信用に問題が発生したり、たんまり集客した後に「何らかのきっかけを言い訳にして」、変動金利水準が上がる(というより上げる)可能性もあります。

変動金利の選択根拠として「マクロ的な低金利状態が続き、低い変動金利が続くから」という言説は、ある意味間違いなんですよね。

変動金利の選択根拠には、マクロ環境はもちろん、今後の銀行業界や個別銀行の見通しについて一定の考察が必要なのです。

この点を見落としている人が非常に多いですね。