この記事では世界経済の動向を表す指標の一部を回覧します。

指標の解釈については端的なものに留めます。

筆者はこれらの指標を日々用いてそれなりに株式投資で利益を得ていますし、

含み損を持っている場合、損切りするか、耐えるかという判断も、経済動向を見て合理的に判断できます。

各指標の解説と最新指標値の回覧

回覧日:2019/6/7

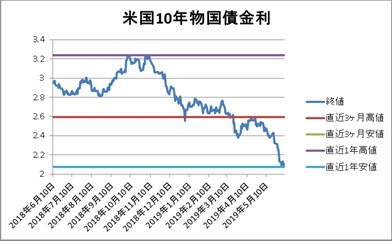

米国債金利

米国債(特に10年国債)の利回りは需給関係を超えて、資金需要の観点からその国の経済の状況を表します。

ただし、金利が高ければ良い、安ければ良いなどという安直な考えはできず、

その他の指標と合わせて総合的に評価する必要があります。

2019年6月7日の終値は2.084%で、前週の2.133%に比べて比率で-2.30%となっています。

直近3ヶ月の高値は2.594%、安値は2.075%です。

直近1年の高値は3.239%、安値は2.075%となっています。

CRB指数

CRB指数は、国際商品先物指数で、要するに商品価格全般の価格指数です。

商品指数は世界物価の先行指標、ひいては景気の先行指標として捉えられます。

2019年6月7日の終値は174.42で、前週の175.36に比べて比率で-0.54%となっています。

直近3ヶ月の高値は189.66、安値は172.34です。

直近1年の高値は201.23、安値は168.36となっています。

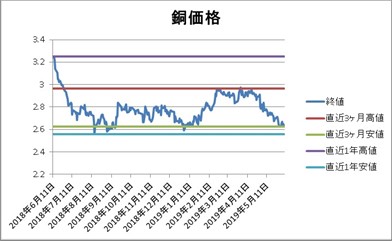

銅価格

CRB指数は商品価格全般の指標で重要な指標ですが、

市場規模が大きく、シンプルに世界経済の活動温度が反映されるのが銅価格です。

一部投機的動きもありますが、市場規模が大きく買い占めによる指標性の低下が起こりにくい指標です。

世界的にも経済状態を表すため「Dr.Copper」と呼ばれています。

2019年6月7日の終値は1ポンドあたり2.624ドルで、前週の2.631ドルに比べて比率で-0.27%となっています。

直近3ヶ月の高値は2.963ドル、安値は2.624ドルです。

直近1年の高値は3.251ドル、安値は2.557ドルとなっています。

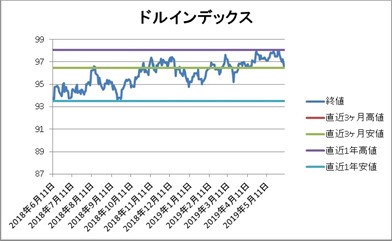

ドルインデックス

ドルインデックスはドルの対主要国通貨価値を指数化したものです。

ドルの(対円だけではない)総合的な価値を確認できます。

2019年6月7日の終値は96.49で、前週の97.666に比べて比率で-1.20%となっています。

直近3ヶ月の高値は98.053、安値は96.463です。

直近1年の高値は98.053、安値は93.49となっています。

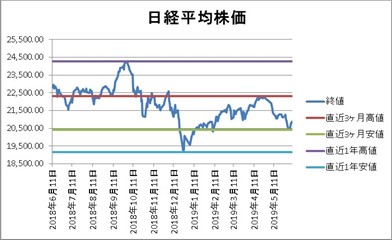

日経平均株価

言わずもがな、日本の株式市場を代表する指数です。

構成銘柄は東京証券取引所第一部上場銘柄のうち225銘柄。

セクター間のバランスを考慮し、日本経済新聞社が選定し、年に一回見直しています。

※記事中の価格はデータソースの関係上CFD指数となっているので、取引所指標と若干誤差があります。

2019年6月7日の終値は20884.71で、前週の20601.19に比べて比率で+1.38%となっています。

直近3ヶ月の高値は22307.58、安値は20408.54です。

直近1年の高値は24275、安値は19155.74となっています。

回覧結果

日経平均は2019年5月31日比から約280円のプラスです。

FRB議長の発言で早期利下げ期待が強まり、米株式相場の上昇につられる形で上昇しています。

5月の米雇用統計は市場予想を下回り、さらに利下げ期待が強まっています。

日経平均同水準は2019年2月、2017年10月頃。

このタイミングでの景気指標を横並びで比較すると、

現在は商品が弱く、米国金利は低水準でドルがやや強い状況です。

ここで疑問視するべきは、景気状態の悪化し、それに伴う利下げ観測により上げている点。

利下げに景気刺激となる意味では上昇と捉えられるものですが、

実体経済の先行きに改善が見られない場合、利下げ観測で上げた分は失望により剥がれ落ちる可能性があります。

■マーケットのトレンドワード

・米中貿易摩擦

・景気後退懸念

・利下げ観測

・Brexit

・米長短金利動向

・新興国経済停滞、資金流出(米国への資金還流)